| `23년 1Q, 美 中 스마트폰 판매량 전년동기대비 감소 |

|

|

|

| 2023-07 |

|

|

전반적인 소비심리 위축 탓

애플만 역대급 매출달성, 최고 점유율 차지

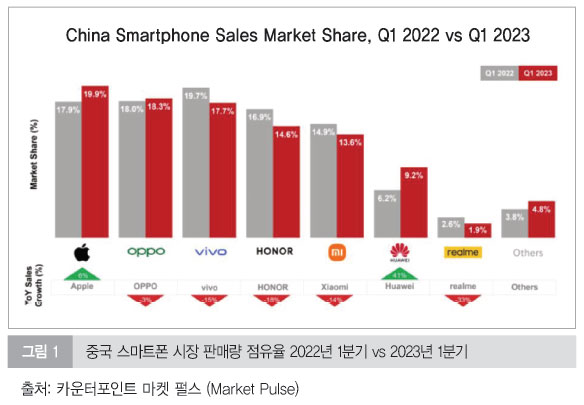

전세계 스마트폰 시장에서 큰 비중을 차지하고 있는 중국과 미국 지역의 1분기 판매량을 집계한 결과, 비슷한 모습을 보인 것으로 조사되었다. 이들 지역의 판매량은 동일하게 전년동기대비 감소하였고, 애플의 시장점유율이 늘어났다. 2023년 1분기 중국 스마트폰 판매량은 전년동기대비 5% 감소했으나 전기 대비 성장하였고, 미국 시장은 출하량이 전년동기대비 17% 하락했다. 전반적인 소비심리 위축에도 불구하고 애플(Apple)은 이들 시장에서 점유율을 늘렸다.

카운터포인트리서치(www.counterpointresearch.com)의 월간 스마트폰 트래커 마켓 펄스에 따르면, 2023년 1분기 중국 스마트폰 판매량은 전년동기대비 5% 감소했다. 이 수치는 1분기 기준 2014년 이후 가장 낮은 판매량이지만, 시장반등의 조짐을 보이고 있다고 설명했다. 중국이 코로나 19에서 벗어남에 따라 1분기 판매량이 전기(前期)에 비해 10% 가량 상승하였다.

중국 시장에서는 지난 분기부터 억눌린 수요와 제조업체들의 프로모션으로 인해 중국 설날 시즌인 1월에 판매량이 급증했다. 하지만 설날 이후로 판매 열기가 다소 식었다. 이를 두고 카운터포인트리서치에서는 “소비자들이 자신감을 회복할 시간이 더 필요할 것 같다. 일부 고객들이 프리미엄 안드로이드 모델을 구매했지만, 전반적인 시장 침체를 극복하기에는 아직 역부족이었다”고 분석했다.

2023년 1분기, 애플은 중국 스마트폰 시장이 하락했음에도 불구하고 전년동기대비 판매량이 6% 증가하면서 역대 최고 점유율을 기록했다. 애플의 1분기 시장 점유율은 19.9%로 1분기 기준 2014년 이후 가장 높았으며, 또한 2015년 이후 가장 높은 판매량을 기록했다. 일부 소매 채널들은 아이폰14 시리즈의 가격을 600-800위안으로 인하했으며, 카운터포인트리서치에서는 “일부 전자상거래 사이트는 추가로 800위안의 보조금을 제공하기도 했다. 이로 인해 재고 회전율이 빠르게 가속화되면서 애플이 침체된 중국 스마트폰 시장을 헤쳐가는데 큰 도움이 되었다”고 설명했다.

안드로이드 제조업체들이 수요 부진으로 인해 이번 분기 판매량이 전년동기대비 감소세를 보였다. 애플을 제외한 제조업체들의 판매량이 전년동기대비 8% 감소했다. 안드로이드 제조업체들은 생산을 늘리는 것에 신중을 기했다. 시장 점유율의 측면에서 오포(OPPO)와 비보(vivo)는 각각 18.3%와 17.7%를 기록하며 1분기에 거의 동률을 유지했다.

원플러스(OnePlus)가 중국 스마트폰 시장에 화려하게 복귀한 후 급성장한 것이 1분기 주목할 만한 점이라고 카운터포인트에서는 말했다. OnePlus 11, OnePlus Ace 2 및 Ace 2V 모델을 공격적으로 빠르게 출시하며 원플러스(OnePlus)의 1분기 판매량이 227% 증가했다. 이 모델들은 가성비를 중시하는 중국 온라인 시장에서 잘 팔렸다. 오포(OPPO)는 원플러스(OnePlus)와 오프라인 소매 채널 리소스를 공유하고 있다.

화웨이(Huawei)의 스마트폰 판매량은 전년동기대비 41% 증가했다. 화웨이(Huawei)의 중간 라인 Nova 10 시리즈와 프리미엄 라인 Mate 50 시리즈는 여전히 5G를 지원하지 않음에도 불구하고 인기를 얻었다. 화웨이(Huawei)는 3년 전의 미국의 제재 이후로 제품 출시 주기가 다시 정상화되었다고 밝혔다.

스마트폰 제조 비용의 압박이 완화되면서, 제조업체들은 사양을 개선할 수 있는 여지가 생겼다. 가령 제조업체들은 소매 가격을 유지하면서 더 큰 NAND와 DRAM 용량을 제공하는 것으로 조사되었다.

한편, 카운터포인트리서치는 “연초의 중국 시장에서의 판매 실적은 좋았으나, 시장 관계자들은 생산을 늘리는 것에 대해 여전히 신중한 태도를 보이고 있다”고 지적하면서, “그럼에도 불구하고 2분기에는 시장이 더욱 회복될 것”이라고 전망했다. 이어, “중국의 1분기 GDP는 예상을 뛰어넘고 전년동기대비 4.5% 증가했으며, 소매 판매는 5.8% 증가했다. 이러한 낙관적인 수치는 국가의 가계 수요가 증가하고 있음을 시사한다. 2분기에는 중고가 모델의 출시와 시즌 프로모션으로 인해 전년동기대비 하락율이 줄어들 것”이라고 예측했다.

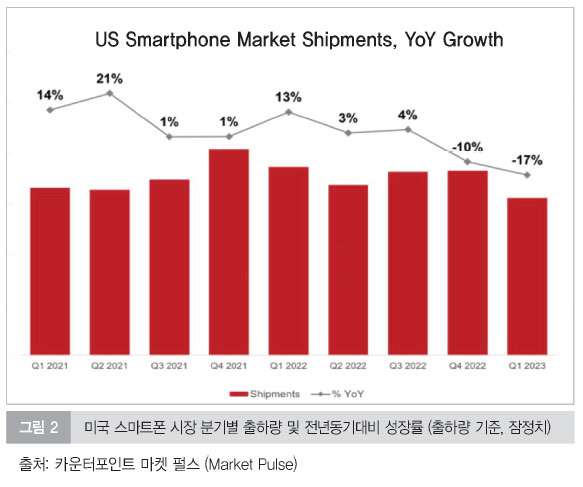

미국의 2023년 1분기 스마트폰 출하량은 전년동기대비 17% 감소하였다. 2022년 1분기에 호조를 보인 후, 대부분 업체들의 출하량이 감소하고 있다. 카운터포인트리서치는 이러한 수요 감소의 이유로, 스마트폰 업체들의 높은 채널 재고 수준과 거시 경제적 압력을 꼽았다.

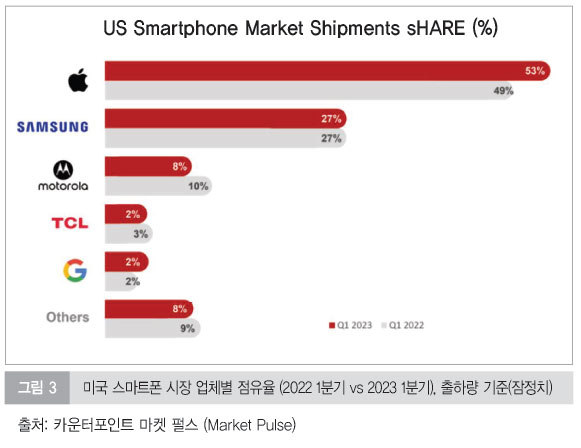

전년동기대비 출하량 감소에도 불구하고 애플은 확연한 성장세를 보였으며, 2023년 1분기 53%까지 점유율을 높였다.

카운터포인트리서치의 매튜 올프(Mattew Orf) 애널리스트는 미국 시장을 두고, “인플레이션은 2022년 하반기부터 미국 스마트폰 시장에 영향을 주기 시작했으며, 특히 저소득층의 소비가 줄면서 가격변화에 민감한 저가형이 많은 영향을 받았다”면서, “지속되는 인플레이션과 경기 불확실성으로 소비자들은 새로운 기기 구매를 미루고 있으며, 이로 인해 스마트폰 교체주기가 길어지면서 판매량이 감소했고, 특히 선불폰 부문에 영향을 미쳤다”라고 언급했다.

한편, 인플레이션과 거시경제적 압박이 시장이 모든 시장에 영향을 미치지는 않았다. 카운터포인트리서치 모리스 클래인(Maurice Klaehne) 애널리스트는 “선불폰 제품의 출하량은 전년동기대비 상당수 감소했지만, 일부 시장은 성장세를 보였다. 삼성의 갤럭시 S23의 출하량은 전년동기대비 두 자릿수 증가하였고, 갤럭시 A14는 이례적으로 선불폰 부문에서 좋은 성과를 보였다. 저가형과 프리미엄 스마트폰 간의 격차가 확대되면서 중가형 범주에 공백이 생기고 있는 것으로 보인다”고 분석했다. 카운포인트리서치 하니쉬 바티아(Hanish Bhatia) 애널리스트는 “전반적인 부진에도 불구하고, 일부 틈새 카테고리는 계속해서 좋은 성과를 낼 수 있다. 예를 들어, 올해는 더 많은 스마트폰 업체들이 폴더블 시장에 진출하여 프리미엄 스마트폰의 수요를 자극할 수 있기 때문에 폴더블 기기에 대한 관심이 높아지고 있다. 마찬가지로, 정부가 지원하는 Lifeline과 ACP 프로그램의 수요는 크게 영향을 받지 않고 있다. 하지만, 더 넓은 차원에서 보면, 젊은 소비자들과 첫 스마트폰 구매자들이 주도하는 안드로이드에서 iOS로의 이동은 안드로이드 스마트폰 업체들에게 여전히 핵심 과제로 남아있다”고 언급했다.

2023년 1분기 미국 스마트폰 시장은 낮은 교체율로 인해 스마트폰 침체기에 있었다. 이런 상황에서 미국 스마트폰 시장에서 처음으로 케이블 MVNO 업체들이 Big 3 후불 업체보다 성장률이 높았는데, 하반기에는 경쟁에서 앞서기 위해 기존의 후불 업체들이 더 활발한 프로모션을 진행할 것으로 예상된다. |

| [저작권자(c)SG미디어. 무단전재-재배포금지] |

|

|

|

|